2022年3月,被白宫称为“亿万富豪最低所得税”(Billionaire Minimum Income Tax)”的提案被提出,是美国政府为逐渐消除贫富差距而提出的预案。拜登总统正在呼吁国会通过立法,提案一旦实施,预计将会有超700位的美国亿万富豪被征收最低为20%的所得税,包括目前免税的未实现投资收入(即现未出售的投资资产),同时,美国的税法将更加公平,并且在未来十年内,国家赤字将减少约3600亿美元。

信息来源:https://www.whitehouse.gov/

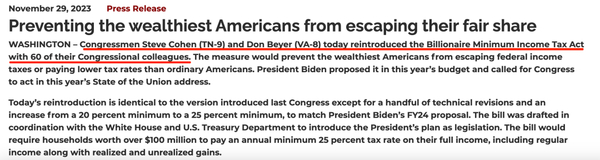

时间来到2023年11月,科恩议员和贝耶议员重新提出《亿万富翁最低所得税法案》,法案获得了总统拜登的支持。

信息来源:https://cohen.house.gov/

近日,拜登再次提议对亿万富豪征税,将为全国1000名亿万富翁设定最低25%的税率,预计在未来10年创造5000亿美元的收入。通过报道分析,美国通过此法案指日可待,建议高净值人士提前做好资产规划。

信息来源:https://abcnews.go.com/

所谓“创业容易守业难”,高额的税率不但使高净值人士对自己的资产安全产生了担忧,同时也为需要开始为后代子孙的福祉未雨绸缪。对于高净值投资者来说,第二公民身份已不再是一件奢侈品,而是一种必需品,选择一个非全球征税身份,对高净值人群里来说,它带来的好处是无与伦比的,除了强大的投资组合,它还赋予投资人更宽泛的移民选择以及免签旅行自由,这对当今的商务人士而言是至关重要的。

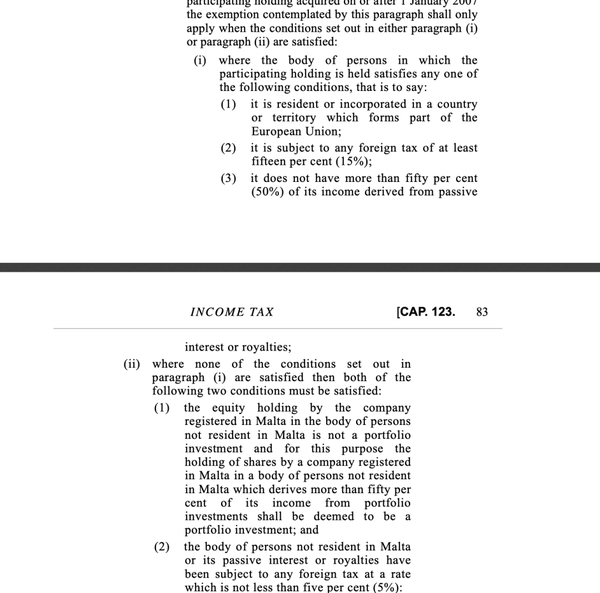

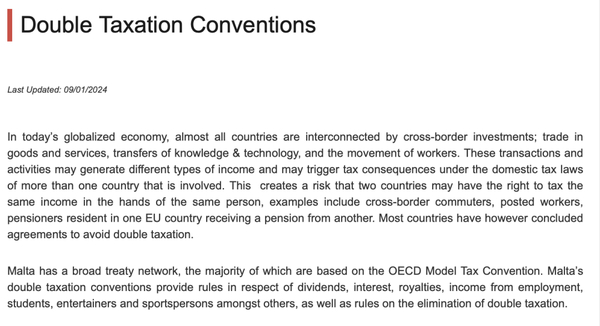

在欧盟国家中,马耳他是税制友好国之一,税制简单,没有赠与税(赠予行为无需纳税)、遗产税(子孙后代继承财产无需纳税)、不动产税(购房只需要缴纳低额印花税,房产后续维护没有任何持有税)、资产利得税(资产增值部分无需纳税)。创业友好,虽然马耳他的企业所得税税率为35%,但马耳他为从事投资和商贸活动的马耳他公司设立了一系列的财政优惠政策,企业实行部分或者全部退税制度(1994年开始),政府规定的所得税减免期为营业头七年,所得税率为5%,并与70多个国家和地区签署了避免双重征税的协议,从而消除双重征税。

信息来源:https://cfr.gov.mt/

信息来源:https://legislation.mt/

信息来源:https://cfr.gov.mt/

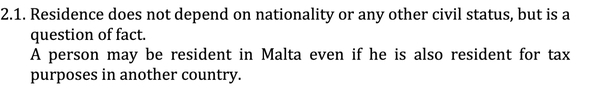

从马耳他税务局的文件可以看出,马耳他的税收不是根据公民身份计算的,而是根据个人的税收居住地及其收入来源计算的。这意味着,即使在马耳他获得公民身份,投资者也不必在该国纳税,因为大多数投资者都不在马耳他长期居住,外国资产和收入从来源收取,因此,只要收入不是来自马耳他境内,就无需在该国征税。

信息来源:https://cfr.gov.mt/

马耳他护照作为可一步到位省心省事拿到超高含金量的欧盟护照,是现存可投资入籍的“黄金护照”项目。迫于欧盟重重压力,目前已有在2025年前关停项目的预警。移民不等人,环球建议意向申请人尽快递交,抢占全球限量入籍欧盟名额,加快申请流程,赶在政策变化前早早入池,尽快远离变政所可能给护照申请带来的影响。

项目合作, 请您联系:

项目合作, 请您联系: